Podemos señalar que los empleadores tienen dos tipos de beneficios tributarios en la contratación de personas con discapacidad:

- Deducción adicional sobre las remuneraciones pagadas a personas con discapacidad.1

- Crédito contra el impuesto a la renta, por la contratación de personal con discapacidad.2

Para efectos de los beneficios tributarios, que analizaremos a continuación, se considera remuneración toda retribución por los servicios prestados que constituya renta de quinta categoría, es decir se incluye todos los conceptos remunerativos y no remunerativos, excepto: 3

- La compensación por tiempo de servicios;

- Montos percibidos como indemnizaciones laborales;

- Los subsidios por incapacidad temporal, maternidad o lactancia; o

- Montos entregados como condición de trabajo.

También se establece como condición que dicha remuneración devengue y haya sido pagada en el ejercicio gravable o dentro del plazo establecido para presentar la declaración jurada correspondiente al ejercicio.4

1. ¿Cómo se aplica la deducción adicional sobre las remuneraciones pagadas a persona con discapacidad?

Cuando se contraten personas con discapacidad, bajo cualquier modalidad de contratación laboral, el empleador tendrá derecho a una deducción adicional sobre las remuneraciones que perciban dichos trabajadores.

Procedimiento

La norma establece un porcentaje de deducción adicional que calificaría como gasto, en función al porcentaje de trabajadores con discapacidad contratados por el empleador, tal como se señala en el siguiente cuadro:

| Porcentaje de personas con discapacidad que laboran para el generador de rentas de tercera categoría, calculado sobre el total de trabajadores. | Porcentaje de deducción adicional aplicable a las remuneraciones pagadas por cada persona con discapacidad. |

| Hasta 30 % | 50 % |

| Más de 30% | 80 % |

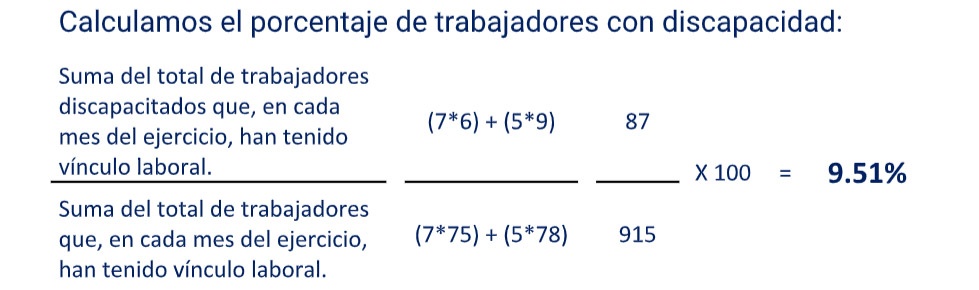

Para determinar el porcentaje de trabajadores con discapacidad del ejercicio, aplicamos la siguiente ecuación:

Calculado el porcentaje de trabajadores con discapacidad, identificamos el porcentaje de deducción adicional aplicable en el ejercicio, en función a la segunda columna de la tabla, es decir 50% o 80%. Este porcentaje se aplicará sobre la remuneración que, en el ejercicio gravable, hayan percibido los trabajadores con discapacidad.

Limites

Para efectos de la deducción debemos tener presente que la norma establece un límite en el beneficio, el cual resumimos en el siguiente cuadro:

| Trabajadores con relación laboral por los 12 meses en el ejercicio gravable (del 1 de enero al 31 de diciembre) | El monto adicional deducible anualmente por cada persona con discapacidad no podrá exceder de veinticuatro (24) remuneraciones mínimas vitales * |

| Trabajadores con relación laboral menor a 12 meses en el ejercicio gravable (del 1 de enero al 31 de diciembre) | el monto adicional deducible no podrá exceder de dos (2) remuneraciones mínimas vitales * por mes laborado por cada persona con discapacidad |

*Para los efectos del señalado se tomará la remuneración mínima vital vigente al cierre del ejercicio.

Por lo cual, el monto resultante de aplicar el porcentaje de deducción adicional a las remuneraciones no puede exceder del monto señalado como límite.

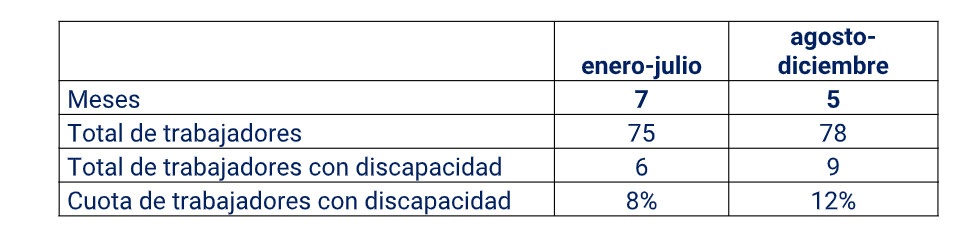

Ejemplo: La empresa Perú SAC, sujeto al régimen general laboral y al Régimen Mype Tributario, inicio el año 2018 con un total de 75 trabajadores, de los cuales 6 son trabajadores con discapacidad. La Remuneración de estos 6 trabajadores es de S/ 2,500 mensuales. En agosto se incorporaron 3 nuevos trabajadores con discapacidad para una nueva área de producción, con una remuneración mensual de S/ 2,000. En julio, previo a la incorporación de los 3 trabajadores, el empleador tuvo que realizar gastos necesarios por un importe de S/18,500 para condicionar el lugar y las herramientas en función a la discapacidad de los nuevos trabajadores (elevadores, rampas de acceso y equipos con sistema braille). Determinar los beneficios tributarios.

Resumen de la Información

| enero-julio | agosto-diciembre | |

| Meses | 7 | 5 |

| Total de trabajadores | 75 | 78 |

| Total de trabajadores con discapacidad | 6 | 9 |

| Cuota de trabajadores con discapacidad | 8% | 12% |

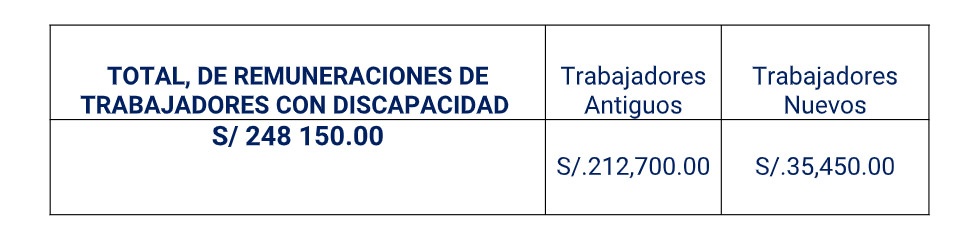

Ahora determinemos el costo de la planilla de los trabajadores con discapacidad.

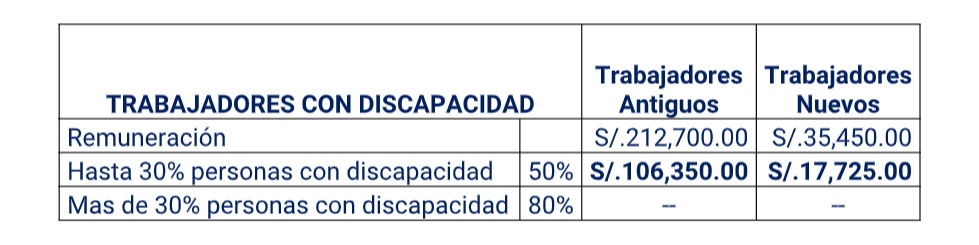

Habiendo determinado el costo de las remuneraciones y el porcentaje de trabajadores con discapacidad (9.51%) identificamos el porcentaje que aplicaremos para determinar el monto de la deducción adicional, el cual resumimos en el cuadro siguiente:

Recordemos que la norma establece un límite a las deducciones adicionales a las remuneraciones:

Limite

Debemos tomar el monto menor entre el monto calculado en función a las remuneraciones de los trabajadores y el monto del límite máximo (trabajadores antiguos: S/ 106 350, límite de S/ 111 600; trabajadores nuevos: S/ 17 725, límite S/ 27 900).

Respuesta: La deducción adicional total en el gasto por trabajadores con discapacidad asciende a: S/ 124 075 (S/ 106 350 + S/ 17 725).

Podríamos decir también que, considerando la tasa del impuesto a la renta empresarial (29.5%), el ahorro tributario en el ejercicio 2018 sería de S/ 36 602.13 (S/ 124 075 * 29.5%) incrementando así la rentabilidad de los accionistas.

2. ¿Cómo se aplica el crédito contra el impuesto a la renta, por personal con discapacidad?

Existe otro beneficio tributario, establecido en el artículo 47.2 (sobre las remuneraciones) y el articulo 50.2 (gastos sobre los ajustes razonables para personas con discapacidad) de la Ley 29973 “Ley general de la persona con discapacidad”, reglamentado por el Decreto Supremo 287-2013-EF.

Este beneficio tiene una naturaleza distinta a la anterior, ya que el monto resultante no tiene la naturaleza de gasto (que reduce el monto de la renta neta para el cálculo del impuesto a la renta) sino constituye un crédito contra el impuesto a la renta, permitiendo reducir directamente el impuesto anual.

La norma precisa las principales características de este crédito:

- Constituyen un crédito tributario contra el Impuesto a la Renta;

- Dicho crédito no genera saldo a favor del contribuyente;

- No son arrastrables para ejercicios siguientes;

- No son transferibles a terceros; y

- No otorgan derecho a devolución.

En el siguiente cuadro resumimos la forma del calculo del beneficio y el limite que la norma señala.

| Sobre las Remuneraciones: | Sobre los gastos vinculados a los ajustes razonables en el lugar de trabajo: | |

| Cálculo del crédito: | El 3% del total de remuneración anual de los trabajadores con discapacidad. | 50% de los gastos por ajustes razonables en el lugar de trabajo, devengados en el ejercicio y debidamente sustentados |

| Límite: | El importe que resulte de multiplicar el factor 1,44 por la Remuneración Mínima Vital (RMV) y por el número de trabajadores con discapacidad sobre el cual se estima la remuneración anual. 1,44 x RMV x número de trabajadores con discapacidad. | El importe que resulte de multiplicar el factor 0,73 por la UIT el numero de trabajadores con discapacidad que requirieron ajustes razonables en el lugar de trabajo. 0,73 x UIT x número de trabajadores con discapacidad beneficiados |

Como se puede apreciar, existe dos conceptos de este beneficio: uno función a las remuneraciones y otro en función a los gastos vinculados a los ajustes razonables que el empleador realice en el lugar de trabajo de los trabajadores con discapacidad. Sobre este último, para poder deducir el gasto y obtener el beneficio, debemos tener presente el principio de causalidad, la bancarización de los pagos, la fehaciencia, valor de mercado, entre otros, para no tener ningún reparo en el gasto.

Ejemplo: Tomando la información del caso anterior:

Resumen de los datos:

Total de gastos necesarios por el acondicionamiento del lugar y las herramientas de trabajo de los 3 nuevos trabajadores con discapacidad = S/18,500

| Sobre las Remuneraciones: | Sobre los gastos vinculados a los ajustes razonables en el lugar de trabajo: | |

| Cálculo del crédito | = 3% x S/ 248 150.00 = S/ 7 444.50 | = 50% x S/ 18 500.00 = 9 250.00 |

| Límite | = 1,44 x RMV x número de trabajadores con discapacidad = 1,44 x 930 x 9 = S/ 12 052.80 | = 0,73 x UIT x número de trabajadores con discapacidad beneficiados. = 0,73 x S/ 4 200 x 3 = S/ 9 198.00 |

Debemos tomar el monto menor entre el calculo del crédito y el limite establecido.

Respuesta: El total de crédito contra el impuesto a la renta por trabajadores

con discapacidad seria: S/ 16 642.50 (S/ 7 444.50 + S/ 9 198.00)

Debemos recordar que, en el caso de los créditos contra el impuesto a la renta, estos montos se deducen directamente del importe del impuesto, obteniendo un beneficio directo como ahorro tributario.

Conclusiones

- Existen dos tipos de beneficios en la contratación de personas con

discapacidad:

– Como gastos: por la deducción adicional sobre las remuneraciones

pagas a persona con discapacidad.

– Como crédito: vinculados a dos aspectos, crédito en función a las

remuneraciones del personal con discapacidad y crédito por las

inversiones vinculados a ajustes razonables en el lugar de trabajo. - Estos beneficios tributarios estarían dirigidos principalmente a contribuyentes sujetos al Régimen Mype Tributario o Régimen General Tributario, por la naturaleza de la determinación de su impuesto a la renta.

- Si bien es obligatorio para aquellos empleadores de la actividad privada que tengan más de 50 trabajadores, puede ser significativo el ahorro tributario que generaría aumentando la rentabilidad del negocio, entre otros beneficios que puede generar para la empresa.

- Como empleadores estamos en la posibilidad de contribuir a una sociedad igualitaria e inclusiva propiciando y promoviendo espacios de desarrollo y bienestar para las personas con discapacidad; este debe ser nuestro principal aliciente.

2 Base legal: Inciso z), del artículo 37 del TUO Ley del Impuesto a la Renta e inciso x) del artículo 21 del reglamento.

3 Base legal: Artículos 47.2 y 50.1 de la Ley 29973 Ley General de Personas con Discapacidad y el Decreto Supremo 287-2013-EF reglamento beneficio tributario persona con discapacidad.

4 Articulo 18 del TUO de la Ley del Impuesto a la Renta.

5 Para la deducción se aplicará el criterio señalado en el inciso v) del artículo 37 del TUO de la Ley del Impuesto a la renta.

Jehoshua Rodríguez Herrera

Abogado por la USMP, Magister en Finanzas y Derecho Corporativo – ESAN. Docente de la Escuela de Posgrado de la universidad USI.